Construccion de un Índice de Sentimiento Inversor para Argentina

Autor: Nicolás Calicchio

Autor: Nicolás Calicchio

Resumen

Las teorías alternativas sobre el funcionamiento de los mercados financieros han proliferado durante los últimos años. En este sentido, el presente trabajo tiene como objetivo reproducir la metodología llevada a cabo por Baker y Wurgler (2007), la cual se enmarca dentro de los trabajos de Behavioral Finance “macro-fundados” que intentan dilucidar el efecto del sentimiento de los inversores sobre los retornos de los activos financieros. Una vez construido el índice de sentimiento, hallamos que un mayor sentimiento inversor implica un menor retorno actual de los activos más seguros y un mayor retorno de los más riesgosos. A su vez, este índice permite predecir un mayor o menor retorno de mercado futuro luego de períodos de sentimiento muy bajo o muy alto. Por otro lado, no permite explicar los retornos actuales de mercado, ni tampoco confirma empíricamente la hipótesis del “columpio” del sentimiento inversor sobre los retornos futuros. Por último, se mencionan algunas posibles mejoras a la metodología aquí empleada que podrían constituir futuras líneas de investigación que permitan discernir con mayor claridad el efecto del sentimiento inversor en el mercado de activos financieros argentino.

Introducción

Las explicaciones alternativas a las tradicionales acerca del funcionamiento de los mercados financieros han proliferado durante los últimos años. Estas teorías suelen enmarcarse en la rama conocida como Behavioral Economics, cuyas aplicaciones a los mercados financieros son agrupadas en particular en la rama de Behavioral Finance. A diferencia de los modelos financieros estándar, en los cuales los agentes arbitran los precios de los activos y los llevan igualarse a su valor fundamental determinado racionalmente, esta nueva rama de investigación se basa en la presunción de que los agentes deciden en base a sentimientos o sensaciones. Por lo tanto, no determinan el valor de los activos financieros racionalmente. A su vez, estas teorías descansan en un segundo supuesto: el arbitraje es costoso y riesgoso, motivo por el cual los agentes que quieran arbitrar los precios de los activos y llevarlos a su valor fundamental podrían no lograrlo.

Existen básicamente dos tipos de aproximaciones a estas teorías. Una es aquella que se basa en la micro-fundación y estudia comportamientos observados en inversores individuales que los llevan a “sub-reaccionar” o “sobre-reaccionar” en determinadas situaciones. Estos comportamientos son luego agregados y utilizados para obtener predicciones sobre el sentimiento general de los inversores y cómo afecta este a los precios en el mercado de activos financieros.

Existe un segundo tipo de aproximación, que podríamos denominar como “macro- fundada” y que se basa directamente en la medición del sentimiento inversor a nivel agregado, para luego estudiar el efecto de este último tanto sobre los retornos de mercado como sobre los distintos tipos de activos. Con respecto a este último aspecto, usualmente se intenta identificar cuáles son los activos más sensibles al sentimiento inversor.

Baker y Wurgler (2007) plantean en su investigación un modelo del segundo tipo y hallan evidencia acerca de la influencia acerca del sentimiento inversor sobre los retornos con distinto nivel de volatilidad (y por ende de riesgo) en el mercado de acciones norteamericano. La hipótesis que postulan es que los activos más riesgosos son más sensibles a variaciones en el sentimiento inversor. A su vez, también plantean esta situación en un marco tal que el precio de los activos más seguros puede aumentar en situaciones de mayor pesimismo entre los inversores (y por ende, tener un mayor retorno hoy), lo cual contradice las teorías financieras tradicionales que definen al retorno como el precio del riesgo (a mayor riesgo, mayor retorno).

El objetivo del presente trabajo será llevar a cabo una investigación similar a la de Baker y Wurgler (2007) para el mercado de acciones argentino. Si bien respetamos los lineamientos básicos de su metodología, se ha debido adaptar la misma a las mayores limitaciones de datos existentes en Argentina. Las dos modificaciones que se consideran más significativas han sido el menor tamaño de la muestra utilizada (aproximadamente 10 años de datos con frecuencia mensual para nuestro caso, mientras que los mencionados autores utilizan 40 años con idéntica frecuencia) y el reemplazo de las variables con que se construyeron los índices de confianza para Argentina.

Por último, es importante aclarar que, al igual que dichos autores, nuestro objetivo no es discutir la validez de la teoría del sentimiento de los inversores, sino establecer si es factible construir un índice que permita discernir al menos en cierta medida el efecto del sentimiento inversor sobre el mercado de acciones argentino.

Efectos teóricos del sentimiento de los inversores

Baker y Wurgler (2007) plantean la siguiente hipótesis: las acciones más sensibles al sentimiento de los inversores serán aquellas de compañías más jóvenes y pequeñas, cuyas acciones sean más volátiles, que no obtengan ganancias y no paguen dividendos y tengan mayor potencial de crecimiento. De esto también se deduce que aquellas con características opuestas tendrán un precio menos sensible a aquél. Esta hipótesis descansa básicamente en dos supuestos. Por un lado, el sentimiento del inversor es entendido simplemente como un mayor optimismo o pesimismo con respecto a la evolución del mercado de acciones en general. A su vez, es necesaria la existencia de límites al arbitraje, los cuales serán más fuertes justamente en las compañías con las características anteriormente expuestas y cuya sensibilidad al sentimiento inversor es mayor.

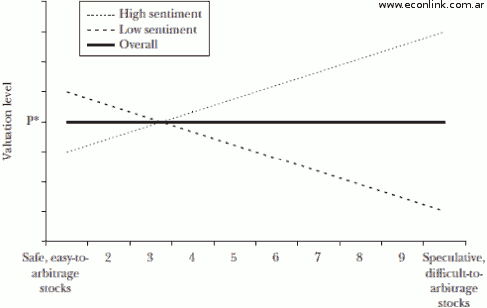

Figura 1. El “columpio” del sentimiento inversor

Fuente: Baker y Wurgler (2007)

La figura 1 resume dicha hipótesis. Cuando el sentimiento de los inversores es bajo (es decir, hay más pesimismo), aquellos activos más fáciles de arbitrar tiene una mayor valuación y los más especulativos una menor. En cambio, cuando el sentimiento es alto (mayor optimismo) la valuación de estos últimos es superior. Ante la ausencia del sentimiento de los inversores, las acciones se valuarían correctamente de acuerdo a sus fundamentals en el nivel P*. La forma propuesta del diagrama tiene otra implicancia más: el precio de los activos más seguros está inversamente relacionado con el sentimiento de los inversores. Esto implica que, ante cambios en el sentimiento, los inversores modificarán significativamente la composición de su portfolio de activos (por ejemplo, ante una caída en el sentimiento de los inversores, se produciría un efecto “flight to quality” al interior del mercado de acciones). Baker y Wurgler (2007) aclaran que también podría pensarse en una configuración tal que no se diera este efecto, de tal manera que un aumento en el sentimiento produjera un incremento en todas las cotizaciones, pero con una variación mayor en los activos más especulativos y menor en los más seguros.

Otras teorías sobre los mercados financieros llegan a conclusiones diferentes a la teoría de los sentimientos en lo que respecta al rendimiento de los distintos tipos de activos. Los modelos clásicos de valuación de activos predicen que los activos más riesgosos y difíciles de arbitrar tendrán siempre un retorno superior al de los activos más seguros y fáciles de arbitrar. Los modelos basados en “behavioral economics” y restricciones al arbitraje indican que se puede generar una burbuja en los activos más difíciles de arbitrar, la cual explotará una vez que se revele que el precio no refleja el valor derivado de los fundamentales y el retorno de dichos activos caiga por debajo de la media. En cambio, la teoría expuesta en el gráfico 1 postula que el retorno de los activos más seguros puede ser superior al de los más riesgosos cuando el sentimiento de los inversores es bajo y que el precio de éstos últimos puede estar también subvaluado de acuerdo a cual sea el sentimiento que predomine entre los inversores.

A continuación se construirá un índice de sentimiento de los inversores para el mercado de acciones argentino, siguiendo la metodología de Baker y Wurgler (2007).

Construcción de un índice de sentimiento inversor para Argentina

Series y metodología utilizada

Como destacan Baker y Wurgler (2007), no existe una única forma de medir el sentimiento de los inversores. Las posibles variables que sirven para construir un índice con este objetivo son varias. Por otro lado, la falta de disponibilidad de datos es un gran obstáculo en el caso de Argentina. Por este motivo, no fue posible reproducir exactamente el índice construido por dichos autores, aunque si se pudo llevar a cabo la elaboración de un indicador basado en la amplia gama de variables que mencionan como potenciales proxies para poder construirlo.

Las variables que se utilizaron en la construcción del índice de sentimiento fueron las siguientes:

Índice de confianza del consumidor (ICC): esta serie fue obtenida de la Universidad Di Tella. Debido a que no se tomó conocimiento de la existencia de una encuesta confiable sobre el humor de los inversores para Argentina, se consideró a este indicador como proxy del mismo, de acuerdo a lo sugerido por Qiu y Welch (2006) para Estados Unidos. El sentimiento de los inversores debería aumentar ante un incremento en la confianza de los consumidores.

Volumen negociado de acciones (Volumen Acciones): esta variable muestra la liquidez existente en el mercado. Los inversores estarán más dispuestos a realizar transacciones en el mercado de valores cuando predomina un sentimiento positivo, por lo que la relación con el indicador será también positiva.

Ratio entre volumen de acciones y otras formas de financiamiento de empresas (Ratio Acciones): de acuerdo a los mencionados autores, si la proporción en que las firmas se financian con acciones es alta, el retorno de dichos activos será bajo y por ende su valuación alta. Como proxy de esta variable tomamos el cociente entre el volumen negociado en acciones y el volumen negociado en acciones y obligaciones negociables. Si este ratio se eleva, entonces también lo hará el sentimiento inversor.

Volatilidad del mercado (Volatilidad): los autores mencionan que una buena aproximación del sentimiento de los inversores es la volatilidad implícita en el valor de las opciones. Como no pudimos acceder a este dato para el mercado argentino, se reemplazó por la volatilidad del mercado directamente (promedio mensual del desvío estándar de los precios). Un incremento en la volatilidad debería reducir el índice de sentimiento inversor.

Volumen negociado de fondos de inversión (Volumen Fondos de inversión): Baker y Wurgler (2007) en realidad no mencionan esta variable en particular, pero consideran el efecto de inversores similares en vinculación con la entrada y salida de inversores de acuerdo al estado de ánimo. En el presente estudio decidimos utilizar esta variable, aunque como una proxy del sentimiento de los inversores institucionales, los cuales probablemente sean más relevantes para el análisis del mercado argentino. Por lo tanto, su relación con el sentimiento inversor debería ser positiva.

Para construir el índice, se utilizará el método de componentes principales, que permite captar gran parte de la variabilidad conjunta de las variables mediante una combinación lineal de las mismas.

Existen tres aclaraciones adicionales que se deben hacer sobre la metodología empleada. En primer lugar, se decidió utilizar una muestra de frecuencia mensual que va de Marzo 2001 a Mayo 2011. Este es un período significativamente más breve que el analizado por Baker y Wurgler (2007). Cabe destacar que esto se debe exclusivamente a la limitación para obtener datos para la economía argentina (por ejemplo, la serie de ICC nacional de la Universidad Di Tella recién comienza justamente en Marzo 2001).

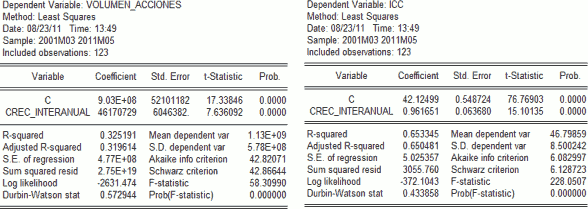

En segunda instancia, Baker y Wurgler (2007) indican que algunas series utilizadas pueden contener efectos derivados de la variación en los fundamentales. Por este motivo, se procedió a analizar mediante una regresión simple la relevancia de algunas variables macroeconómicas para explicar las variaciones en las series de datos utilizada. Las variables macroeconómicas incluidas en el análisis fueron el crecimiento interanual en el nivel de actividad medido por el EMAE, el índice de demanda laboral para GBA y Capital Federal elaborado por la Universidad Di Tella y un índice líder del Ciclo económico construido por la misma casa de estudios. Estas variables son similares a las utilizadas por Baker y Wurgler (2007), aunque debemos aclarar que el índice de demanda laboral pretende ser una proxy de la situación del empleo (los mencionados autores utilizan el crecimiento del empleo, variable que no está disponible con frecuencia mensual para Argentina) y que no se pudo obtener una serie de consumo privado mensual para Argentina (motivo por el cual se excluyó de las estimaciones el crecimiento en el consumo de bienes durables, no durables y servicios que ellos utilizan). Se encontró que únicamente la tasa de crecimiento interanual del EMAE era relevante para explicar las variables ICC y Volumen Acciones:

Figura 2. Efecto de los fundamentales sobre las variables ICC y Volumen Acciones

Estas regresiones cumplen con todas las propiedades correspondientes a la estimación por el método de la Cowles Comission (normalidad de los residuos, homocedasticidad y ausencia de autocorrelación en los residuos) y por ende cumplirían en principio el teorema de Gauss-Markov. Los tests correspondientes que se llevaron a cabo no se incluyen en el presente trabajo, pero se pueden solicitar al autor.

Para estas dos variables, se utilizó entonces el residuo de estas estimaciones (R_Volumen Acciones y R_ICC), el cual debería representar la porción de las mismas que no se encuentra causada por los fundamentales. En cuanto a las variables Volatilidad, Volumen Fondos de inversión y Ratio Acciones, se decidió no seguir este procedimiento, ya sea porque las variables macroeconómicas no eran significativas para explicarlas o bien porque no se pudo llegar a una regresión que cumpliera los supuestos de Gauss-Markov mencionados en el párrafo anterior.

En tercer lugar, dado que algunas variables toman típicamente valores más grandes que otras, esto podría haber distorsionado su peso a la hora de calcular el índice. Por lo tanto, también seguimos el procedimiento de estandarización de Baker y Wurgler (2007) basado en la fórmula:

zt = (xt - x̄) / σx

donde zt es la variable estandarizada, xt es la variable que se está estandarizando, x̄ es su media aritmética y σx su desvío estándar.

Por lo tanto, las variables utilizadas para la construcción del índice fueron las variables estandarizadas (R_ICC_E, R_Volumen Acciones_E, Ratio Acciones_E, Volatilidad_E y Volumen Fondos de inversión_E).

Construcción y primera evaluación del índice de sentimiento

A continuación se procedió a estimar los coeficientes de cada una de las variables mediante el método de componentes principales, utilizando el primer componente principal tal como Baker y Wurgler (2007). Esto se llevó a cabo con las variables en niveles y las variables en diferencias, obteniéndose el siguiente resultado:

sent = 0.634152*r_icc_e + 0.492046*r_volumen_acciones_e + 0.525140*ratio_acciones_e - 0.001077*volatilidad_e + 0.282788*volumen_fondos_de_inv_e

d_sent = 0.573311*dr_icc_e + 0.531908*dr_volumen_acciones_e + 0.567455*d_ratio_acciones_e + 0.011530*d_volatilidad_e - 0.257391*dvolumen_fondos_de_inv_e

Puede observarse que en la ecuación en niveles todas las variables toman los signos esperados. En cuanto a la ecuación en diferencias, la volatilidad y el volumen negociado de fondos de inversión tienen signos contrarios a los esperados. Baker y Wurgler (2007) se encuentran con un problema similar en su ecuación en diferencias. Su resolución fue mantener la variable con que tenían problemas en la ecuación, para evitar problemas derivados de la extracción de datos. Por lo tanto, se decidió seguir su metodología en este punto también y, tomando nota de esta aparente inconsistencia, dejar las variables volatilidad y volumen de fondos de inversión en el segundo índice.

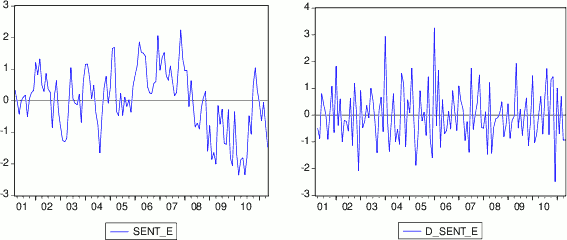

Ya teniendo los coeficientes, se prosiguió con la construcción de estos índices. Luego de hacerlo, se estandarizó a los mismos mediante la misma fórmula expuesta en el apartado 3.1, de tal manera que tuvieran media cero y varianza/desvío estándar unitario. Los resultados se exponen en la figura 3:

Figura 3. Indice de sentimiento y de cambio en el sentimiento de los inversores

Con respecto al índice de sentimiento en niveles, es relevante mencionar que parece reflejar gran parte de los hechos económicos y políticos que podrían haber afectado el sentimiento de los inversores. En primer lugar, se ubica en un terreno negativo durante el período Febrero-Abril 2003, lo cual resulta razonable teniendo que en el último de esos meses hubo elecciones presidenciales en el marco de un nivel todavía alto de incertidumbre política y económica. En los años 2006 y 2007, el índice se ubica en valores positivos, reflejando el boom económico de dichos años tanto en Argentina como en el mundo y la “años de oro” del actual modelo económico. Asimismo, a partir de principios de 2008 y hasta mediados de 2010 permanece en niveles negativos, probablemente mostrando el efecto de la crisis con el campo primero y de la crisis económica mundial luego en el sentimiento de los inversores. Por último, el indicador presenta una breve recuperación posteriormente (probablemente relacionada con la mayor solidez de las economías emergentes en general y de la economía argentina en particular) y se ubica en valores negativos nuevamente durante 2011, lo cual coincide con el incremento en la incertidumbre acerca de la capacidad de algunos países desarrollados para hacer frente a sus deudas. Por otro lado, no parece reflejar un bajo sentimiento de los inversores en 2001, aunque esto puede deberse al hecho de que la serie del índice construido comienza en dicho año. Por lo tanto, podemos concluir que el índice parece reflejar la repercusión de los distintos hechos políticos y económicos sobre el sentimiento de los inversores.

En cuanto al índice de cambio en el sentimiento inversor, al igual que lo ocurrido con el índice construido por Baker y Wurgler (2007), su evaluación a simple vista parece ser más difícil por su mayor volatilidad. Si bien se puede observar que este índice parece mostrar “saltos” antes o durante el comienzo de algunos de los hechos mencionados en el párrafo anterior (por ejemplo, fines de 2002, principios de 2006 y fines de 2010), no parece reflejar en este sentido otros (Agosto 2004, crisis 2008-2010) y presenta saltos en otros momentos en que no parece haber habido hechos económicos y políticos relevantes que afecten el humor de los inversores (por ejemplo, principios de 2004). En realidad, Baker y Wurgler (2007) encuentran que este índice tiene aumentos de volatilidad durante los períodos especulativos. Por tanto, tal vez la ausencia de burbujas en el mercado de activos en el mercado argentino durante la muestra tomada y el amplio período analizado por aquellos, así como los problemas registrados con los signos de las variables volatilidad y volumen de fondos de inversión en su construcción, le quiten relevancia a este índice para el caso argentino

Efectos del sentimiento inversor sobre los retornos

Clasificación de los activos

Se siguió un procedimiento similar al de Baker y Wurgler (2007) para clasificar los activos a analizar de acuerdo a su nivel de riesgo. La metodología que siguen estos autores es dividir a los activos en 10 portafolios de acuerdo a la volatilidad de sus retornos en los últimos 12 meses para cada mes del período muestral utilizado. En el presente trabajo seguiremos un procedimiento similar: se calculó la volatilidad del retorno de 16 acciones del índice Merval 25 para las cuales existe disponibilidad de datos para la totalidad de la muestra. Debido a la menor cantidad de acciones tomadas (lo cual se debe a la menor cantidad de empresas cotizando en bolsa en el mercado argentino), se clasificaron las mismas en solamente 4 portfolios, siendo el portafolio 1 el constituido por activos más riesgosos (retornos más volátiles) y el portafolio 4 por acciones menos riesgosas (retornos menos volátiles).

Efectos del índice de cambio en el sentimiento inversor

A continuación, se reprodujo la regresión llevada a cabo por Baker y Wurgler (2007) para estudiar el efecto de cambios en el sentimiento de los inversores sobre los retornos de los portafolios construidos. Si bien tanto el estudio de dichos autores como el presente trabajo encuentran que el índice de sentimiento inversor parecería más relevante en una primera inspección visual, aquellos basan su posterior investigación en el índice de cambios en el sentimiento inversor que construyeron. Por lo tanto, seguimos en principio los lineamientos de su investigación y utilizamos el índice de cambios en el sentimiento inversor calculado para Argentina.

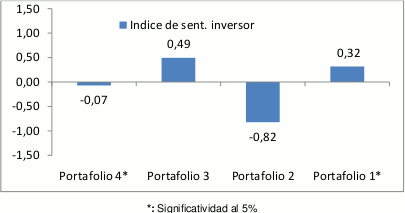

Para esto, se corrió una regresión simple entre el retorno promedio de cada portafolio (utilizando igual peso para cada activo) y el índice de cambio en el sentimiento inversor. A su vez, se controló por el retorno promedio de las 16 acciones estudiadas para evitar una sobrestimación de los coeficientes de los portafolios más riesgosos, los cuales deberían tener un beta de mercado más elevado que podría “contaminar” a los betas del sentimiento inversor que queremos obtener1. Cabe mencionar que se incluyeron además algunas variables dummy para corregir algunos outliers particulares que generaban problemas de no normalidad y autocorrelación en los residuos. Asimismo, se llevó a cabo la estimación con la corrección de White para aquellos casos en que se detectó heterocedasticidad mediante el test de White sin términos cruzados. Los resultados de estos tests, así como las regresiones llevadas a cabo, se pueden solicitar al autor en caso de ser necesario. En la figura 4 se exponen los coeficientes estimados para cada portafolio:

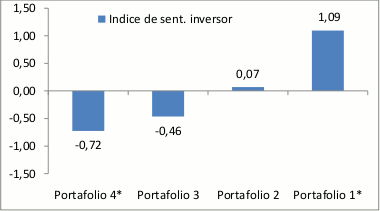

Figura 4. Coeficientes basados en el índice de cambios en el sentimiento inversor

Si bien pareciera que los coeficientes de los portafolios 2 y 3 no coinciden con la teoría, debe destacarse que no son estadísticamente distintos de cero. Es decir, en estos casos los cambios en el sentimiento inversor no parecen ser significativos para explicar modificaciones en los retornos de dichos portafolios. En cambio, los betas de los portafolios 1 y 4 si son significativos. Dado que el primero posee un coeficiente positivo y el segundo un coeficiente levemente negativo, esto parece indicar evidencia a favor de la conjetura realizada por Baker y Wurgler. Es decir, los activos de mayor riesgo ven incrementado su retorno ante un cambio positivo en el sentimiento inversor, mientras que aquellos más seguros registran una caída en su rendimiento y los activos “intermedios” no lo ven modificado significativamente

Por otro lado, no puede ignorarse que en este caso los coeficientes obtenidos para los portafolios 2 y 3 implican cierta incertidumbre sobre los resultados obtenidos. Asimismo, tampoco parece metodológicamente apropiado ignorar los problemas que también se obtuvieron para calcular el índice de cambios en el sentimiento de los inversores, el cual se construyó con dos coeficientes que parecen contra intuitivos (volatilidad y volumen de fondos de inversión). Por lo tanto, como verificación adicional de los resultados, procederemos a llevar a cabo la misma prueba empírica con el índice de sentimiento de los inversores en niveles, el cual parece mostrar menos dificultades en su elaboración.

Efectos del índice de sentimiento inversor

Cabe aclarar en principio que los resultados esperados para este caso son los mismos que para el anterior: ante un mayor optimismo de los inversores, aquellos portafolios más riesgosos deberían registrar un aumento en su retorno actual y los más seguros tendrían que mostrar una caída del mismo.

El procedimiento seguido es similar al del punto anterior. Se llevó a cabo una regresión simple entre el retorno de los 4 portafolios obtenidos y el índice de sentimiento inversor, controlando por el retorno promedio de los 16 activos incluidos en el análisis. En los casos en que fuera necesario, nuevamente se incluyeron variables dummy para meses en particular con el objeto de corregir problemas de no normalidad y autocorrelación en los residuos y se utilizó el método de corrección de White para aquellos casos en que se detectó heterocedasticidad mediante el test de White sin términos cruzados. Los resultados se pueden observar en la Figura 5:

Figura 5. Coeficientes basados en el índice de sentimiento inversor

Los valores estimados para los betas de los portafolios 2 y 3 parecen ahora más coherentes con la hipótesis de Baker y Wurgler. Asimismo, nuevamente se obtuvo un coeficiente positivo para el portafolio 1 y uno negativo para el portafolio 4. Estos resultados indicarían que los portafolios más riesgosos (1 y 2) ven incrementado su retorno ante una mejora en el sentimiento de los inversores, mientras que los portafolios de activos más seguros reducen su retorno. Por ejemplo, ante un incremento de un desvío estándar en el índice de sentimiento de los inversores, el retorno actual del portafolio 1 aumenta en 1,09 puntos porcentuales y el del portafolio 4 cae en 0,72 puntos porcentuales.

Por otro lado, los resultados obtenidos no son estadísticamente distintos de los anteriores. Mientras los coeficientes de los portafolios 1 y 4 son significativos (a un nivel de significancia del 5%), los portafolios 2 y 3 no son estadísticamente distintos de cero, con lo cual puede concluirse nuevamente que estos últimos no tienen retornos sensibles a modificaciones en nuestro índice de sentimiento inversor.

Efectos de los índices de sentimiento inversor sobre el retorno agregado

Por último, Baker y Wurgler (2007) también postulan que el índice de cambios en el sentimiento inversor tendrá una correlación positiva con el retorno agregado del mercado. Dado que anteriormente estudiamos el efecto de los dos índices construidos sobre el retorno de los 4 portafolios de activos construidos, también estudiaremos la verificación de esta nueva hipótesis mediante ambos índices.

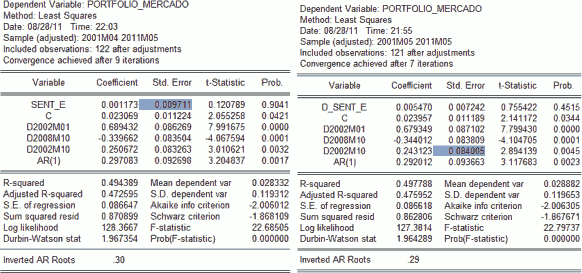

Se llevaron a cabo dos regresiones simples con el retorno de mercado calculado en base a los 16 activos utilizados en este estudio y los índices de sentimiento inversor y de cambio en el sentimiento de los inversores. Los resultados obtenidos pueden observarse a continuación en la Figura 6:

Figura 6. Sentimiento inversor y retorno de mercado

Como puede observarse, fue necesaria la inclusión de variables dummy para corregir algunos outliers que provocaban no normalidad en la distribución de los residuos. Asimismo, se incluyó un término AR(1) para eliminar la autocorrelación en los residuos.

Los coeficientes obtenidos en estas regresiones son claramente no significativos. Por lo tanto, no podemos afirmar que exista una correlación positiva entre el retorno actual de mercado y los índices de sentimiento inversor y de cambio en el sentimiento inversor, como si pueden hacerlo Baker y Wurgler (2007) en su trabajo. Esto implica que el retorno de mercado y de los activos que muestran una evolución en sus retornos similar al de éste no se ven afectados por el sentimiento de los inversores locales, con lo cual no parece verificarse esta hipótesis particular de dichos autores. Este hallazgo no resulta sorprendente, dado que los resultados empíricos de los apartados 4.2 y 4.3 ya nos habían mostrado la insensibilidad de las acciones de riesgo intermedio a los índices construidos.

Predicción de los retornos a través del índice de sentimiento inversor.

Predicción de los retornos de activos con distinto nivel de riesgo.

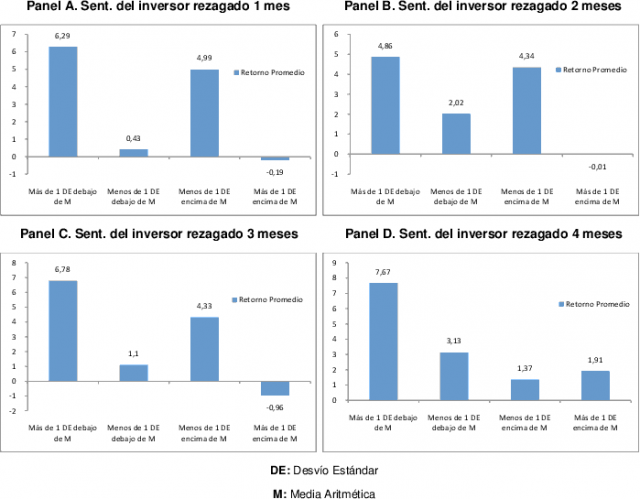

Siguiendo el procedimiento de Baker y Wurgler (2007) y utilizando la misma clasificación en portafolios de acuerdo al nivel de volatilidad de los activos que usamos anteriormente, se dividieron las series de retornos de cada uno de ellos en momentos de alto y bajo sentimiento inversor mediante el valor que toma el índice de sentimiento en el mes anterior (ya que pretendemos testear la capacidad de predicción de retornos de este índice). Si dicho valor se encuentra por debajo de cero, lo clasificamos como bajo sentimiento; si está por encima de cero, lo consideramos de alto sentimiento. Posteriormente, se calculó el retorno promedio de cada portafolio cuando el sentimiento es alto, cuando el sentimiento es bajo y con el total de la muestra. El resultado obtenido se puede observar en el panel A de la Figura 7.

La hipótesis propuesta en la Figura 1 postula que cuando el sentimiento es alto, los retornos futuros de los activos más riesgosos serán más bajos que los de los activos más seguros; asimismo, cuando el sentimiento sea bajo, serán aquellos los que posean un mayor retorno futuro. Claramente, esto no ocurre con nuestro indicador de sentimiento. La evidencia indica que cuando hay mayor optimismo en el mercado, los retornos del mes siguiente fueron más altos para los activos más riesgosos. Esto es más bien coherente con la teoría clásica de valuación de activos, que postula que el retorno de los activos es un premio al riesgo.

A su vez, cuando el sentimiento es bajo, el retorno del portafolio 1 (más riesgoso) es menor que el del portafolio 4 (menos riesgoso). Esto también implica una refutación de nuestro índice de sentimiento, ya que en esta situación serían los activos más seguros los que debieran estar sobrevaluados y por ende deberían tener un menor retorno.

Por último, la curva de retornos para la totalidad de la muestra parece tener una pendiente positiva, a diferencia de la pendiente levemente negativa que exhibe en el trabajo de Baker y Wurgler (2007). En otras palabras, mientras ellos hallan que el retorno de los portafolios se reduce cuando son más riesgosos, aquí parece incrementarse.

Para verificar la robustez de este resultado, se decidió también reproducir el ejercicio utilizando el índice de sentimiento rezagado 2, 3 y 4 meses, los cuales también se exhiben en la Figura 7.

Figura 7. Sentimiento inversor y retornos futuros

Podemos observar que la configuración con el lag 2 del sentimiento del inversor es similar a la anterior. Solamente a partir del lag 3 parece modificarse la misma, terminando de hacerlo con el lag 4. Sin embargo, solamente se observa un cambio cuando el sentimiento es bajo: el retorno dentro de 4 meses de los activos del portafolio 1 (más riesgoso) pasa a ser mayor que el de los activos del portafolio 4 (menos riesgoso). Sin embargo, la curva de sentimiento alto solo registró un desplazamiento paralelo hacia abajo, sin ver modificada su pendiente. Es decir, cuando el sentimiento es alto, el retorno de los activos más riesgosos todavía parece ser más elevado que el de los menos riesgosos. Se puede concluir que en el caso argentino, un mayor nivel de sentimiento inversor medido con nuestro índice no parece predecir un menor retorno futuro de los activos más riesgosos.

Predicción del retorno agregado del mercado.

Por último, Baker y Wurgler (2007) plantean la siguiente hipótesis: los niveles altos de sentimiento serán seguidos de bajos retornos de mercado. Para probar esto, seguimos nuevamente su procedimiento y segmentamos nuestra muestra de acuerdo a si el índice de sentimiento del mes anterior se ubica más de un desvío estándar por encima de su media, menos de un desvío estándar por encima de su media, menos de un desvío estándar por debajo de su media y más de un desvío estándar por debajo de su media. A diferencia de ellos, solo utilizamos el retorno medio de mercado calculado con igual ponderación para todas las acciones, dejando de lado el retorno medio ponderado por el tamaño de las firmas. El resultado obtenido se observa en el Panel A de la Figura 8.

Figura 8. Sentimiento inversor y retorno futuro del mercado

Por un lado, debemos mencionar que los retornos de mercado cuando el sentimiento del inversor no se encuentra muy alejado de su media (menos de un desvío estándar) no parecen seguir el patrón sugerido por Baker y Wurgler (2007), ya que claramente el retorno del mes siguiente es mayor cuando el sentimiento está por encima de su media. Sin embargo, podemos decir que cuando el sentimiento de los inversores se encuentra en valores extremos (más de un desvío estándar por encima o por debajo de su media), el índice construido cumple la teoría postulada por dichos autores. En este caso, un elevado (bajo) nivel de sentimiento inversor es seguido de un retorno de mercado menor (mayor) e inclusive negativo (positivo).

Si incrementamos el rezago del índice de sentimiento del inversor utilizado para este análisis, estos resultados parecen mantenerse para los lags 2 y 3. Cuando analizamos el efecto del índice de sentimiento sobre el retorno de mercado 4 meses después, el gráfico parece asemejarse más a lo postulado por Baker y Wurgler (2007). Si bien el retorno de mercado cuando el desvío de la media es mayor a un desvío estándar es positivo y más elevado que el del portafolio 2, la diferencia entre ambas situaciones es de apenas 0,5 puntos porcentuales aproximadamente. Más allá de este aparente problema cuando el sentimiento es alto, la conclusión que podemos sacar del Panel D es similar a la de Baker y Wurgler (2007): luego de episodios de sentimiento inversor relativamente bajos, el retorno futuro de mercado será más alto que después de episodios de sentimiento más optimista. Además, el retorno futuro será especialmente elevado si el sentimiento inversor se encuentra debajo de la media en más de un desvío estándar.

Conclusiones

En el presente trabajo se ha procurado construir índices de sentimiento inversor y de cambio en el sentimiento inversor que permitan identificar el efecto del sentimiento en el mercado de acciones argentino. Para hacerlo, se utilizó la metodología seguida por Baker y Wurgler (2007), quienes lograron obtener un índice de sentimiento inversor que arroja resultados altamente consistentes con la teoría e hipótesis propuestas para el mercado de acciones norteamericano.

En primer lugar, identificamos los efectos teóricos del sentimiento inversor postulados por dichos autores. Su hipótesis se basa en el “columpio” del sentimiento inversor y postula que aquellos activos más afectados por el mismo serán los de mayor riesgo. A su vez, dicha hipótesis también implica que se pueden dar situaciones de bajo sentimiento inversor en las cuales el retorno actual de los activos más seguros sea mayor que el de los más riesgosos, algo que contradice las teorías tradicionales de valuación de activos.

Posteriormente se procedió a construir un posible índice de sentimiento para Argentina, el cual no está exento de limitaciones. Estas se deben fundamentalmente a la mayor carencia de datos sobre la economía y el mercado de capitales local, motivo por el cual debió tomarse una muestra significativamente más corta que la utilizada por Baker y Wurgler (2007) y tuvo que reemplazarse algunas variables por proxies (o bien utilizar otras series de datos mencionadas en el trabajo de ellos como potenciales proxies del sentimiento inversor, pero no utilizadas en el índice que construyeron). Sin embargo, una primera evaluación visual del índice de sentimiento obtenido muestra que parece reflejar los principales hechos económicos y políticos de la última década que podrían haber afectado el sentimiento de los inversores. En cuanto al índice de cambio en el sentimiento, su interpretación parece más difícil y el mismo presenta algunas dificultades en su construcción (signos contrarios a lo que parecería intuitivo para dos variables), ambos problemas con los cuales también se encontraron Baker y Wurgler (2007).

A continuación, se llevó a cabo una clasificación de 16 acciones cotizadas en el mercado argentino de acuerdo a su nivel de volatilidad durante la totalidad de la muestra analizada. Esta clasificación se utilizó para llevar a cabo un análisis similar al de Baker y Wurgler (2007) acerca del efecto del sentimiento inversor en un período sobre el retorno de los activos en el mismo. Por un lado, se halló que los índices de cambio en el sentimiento y de sentimiento no son tan relevantes como en el estudio de dichos autores, ya que los activos de riesgo intermedio no poseen un nivel de retorno significativamente distinto de cero. Sin embargo, en los portafolios de activos de menor y mayor riesgo, se encontraron coeficientes significativos y con los signos esperados de acuerdo a la hipótesis de aquellos autores. Es decir, un mayor sentimiento o un cambio positivo en el sentimiento de los inversores, implica un mayor retorno actual de los activos más riesgosos y uno menor de los activos menos riesgosos. Por lo tanto, en nuestro caso pareciera que los índices de sentimiento obtenidos pueden ser utilizados solo para explicar los retornos actuales de los activos más extremos (entendiendo por esto, los de mayor o menor riesgo del mercado). Por otro lado, no se encontró evidencia estadística significativa acerca de la capacidad de nuestros índices de sentimiento de explicar el retorno actual de mercado, a diferencia de lo ocurrido con los índices de Baker y Wurgler (2007).

También se evaluó seguidamente la capacidad predictiva del índice de sentimiento en niveles sobre los retornos futuros. Aquí los hallazgos fueron inversos a los de los apartados anteriores acerca de los retornos del mismo período. Por un lado, no se verifica la hipótesis expuesta en la Figura 1: cuando el sentimiento es alto, los portafolios más riesgosos exhiben un mayor retorno promedio futuro desde 1 período hasta 4 períodos más adelante. A su vez, cuando el sentimiento es bajo en un período, solo se halló un retorno futuro más alto de los activos más riesgosos 4 períodos después.

Sin embargo, cuando se analiza la capacidad predictiva del nivel de sentimiento actual sobre el retorno futuro de mercado, la misma es relevante cuando existen fuertes desvíos respecto de la media del índice de sentimiento: cuando el sentimiento está más de un desvío estándar por debajo de la media, el retorno de mercado es elevado en los 4 períodos siguientes; cuando el sentimiento es más de un desvío estándar mayor a la media, el retorno de mercado es negativo en los tres períodos siguientes e inferior en el cuarto período al retorno de mercado luego de períodos de sentimiento bajo.

En resumen, hemos encontrado que los índices de sentimiento construido sirven para identificar el efecto del mismo sobre los retornos del mismo período de los activos más extremos en términos de riesgo (los más y menos riesgosos). A su vez, si bien el índice de sentimiento no parece tener capacidad predictiva acerca de los retornos futuros de cada tipo de activo, sí permite predecir un retorno de mercado futuro más alto luego de episodios de sentimiento muy bajo y uno negativo o bien más bajo luego de períodos de sentimiento inversor muy alto.

La falta de disponibilidad de datos ha limitado en cierta medida la posibilidad de construir un índice de sentimiento inversor que cumpla con todas las pruebas llevadas a cabo por Baker y Wurgler (2007). Sin embargo, los hallazgos mencionados en el párrafo anterior implican cierta evidencia parcialmente favorable sobre la capacidad de los índices de sentimiento inversor obtenidos de explicar los retornos actuales y predecir los retornos futuros en el mercado de activos argentino. Las posibilidades para mejorarlos son amplias: obtener series de datos que permitan ampliar el tamaño de la muestra (y fundamentalmente, incluir al menos parte de la década del ’90 y el período de crisis de 1998-2001 completo), utilizar nuevas proxies del sentimiento inversor para adaptar mejor el índice obtenido al caso argentino, mejorar la segmentación de los activos en portafolios de mayor o menor riesgo, etc. Si bien estos aspectos exceden ampliamente los objetivos de este trabajo, constituyen posibles líneas de investigación para futuros trabajos que busquen profundizar el conocimiento del efecto del sentimiento de los inversores sobre el mercado de activos financieros argentino.

Bibliografía

Baker, Malcolm y Jeffrey Wurgler. 2007. “Investor Sentiment in the Stock Market” Journal of Economic Perspectives, 21 (2): 129-151.

Brown, Gregory W. y Michael T. Cliff. 2004. “Investor Sentiment and the Near-Term Stock Market”. Journal of Empirical Finance, 11 (1): 1-27.

De Long, J. Bradford et al. 1990. “Noise Trader Risk in Financial Markets”. Journal of Political Economy. 98 (4): 703-738.

Diebold, Francis D. 1998. Elements of Forecasting. International Thomson Publishing.

Fama, Eugene F. y Kenneth R. French. 2004. “The Capital Asset Pricing Model: Theory and Evidence”. Journal of Economic Perspectives, 18 (3): 25-46.

Favero, Carlo A. 2001. Applied Macroeconometrics. Oxford University Press.

Gujarati, Damodar. 2004. Basic Econometrics. 4° Edición. Mc-Graw-Hill.

Perold, Andre F. 2004. “The Capital Asset Pricing Model”. Journal of Economic Perspectives, 18 (3): 3-24.

Pyndyck, Robert S. y Daniel L. Rubinfeld. 2001. Econometría: modelos y Pronósticos. 4° Edición. McGraw-Hill

Quantitative Micro Software. 2004. E-Views 5 User’s Guide.

Qiu, Lily X. y Ivo Welch. 2006. “Investor Sentimient. Measures”. http://www.nber.org/papers/w10794.

Toranzos, Fausto I. 1971. Teoría Estadística y Aplicaciones. 3° Edición. Editorial Kapelusz.

- Inicie sesión o regístrese para comentar

Econlink (26 de Mar de 2012). "Construccion de un Índice de Sentimiento Inversor para Argentina". [en linea]

Dirección URL: https://www.econlink.com.ar/sentimiento-inversor-argentina (Consultado el 13 de Mayo de 2021)